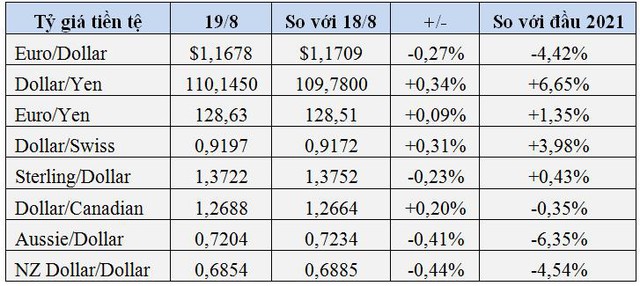

Chỉ số dollar index – so đồng USD với 6 đồng tiền đối tác chủ chốt – trưa 19/8 theo giờ Việt Nam tăng lên 93,502, mức cao nhất kể từ ngày 5/11/2020.

Đồng euro giảm xuống mức thấp nhất kể từ ngày 4/11/2020, còn 1,16655 USD, trong khi đô la Australia (AUD) giảm xuống 0,7198 USD, mức chưa từng có kể từ 5/11/2020, và đô la New Zeland (NZD) xuống 0,68465 đô la, mức thấp nhất kể từ ngày 13/11/2020.

So với yen Nhật, đồng bạc xanh cũng tăng lên mức 110,225 JPY.

Đồng đô la Australia (AUD) tiếp tục xu hướng giảm mạnh nhất 4 tháng. Các nhà chiến lược của Westpac nhận định AUD có thể giảm xuống 0,70 đô la, trong khi NZD có thể xuống 0,68 USD, mặc dù có khả năng những đồng tiền này sẽ hồi phục vào cuối năm nay.

Đồng NZD đã rơi vào vùng giảm giá mạnh trong ngày 18/8 sau khi Ngân hàng Dự trữ New Zealand (RBNZ) trì hoãn việc trở thành ngân hàng trung ương G10 đầu tiên tăng lãi suất trong thời kỳ đại dịch, một ngày sau khi một đợt bùng phát dịch Covid-19 mới đẩy quốc gia này vào tình trạng phong tỏa. Mặc dù vậy, Thống đốc RBNZ, Adrian Orr, hôm nay (19/8) khi phát biểu trước Quốc hội vẫn lạc quan rằng tỷ giá nội tệ chính thức sẽ tăng dần trong 18 tháng tới.

Số ca nhiễm Covid-19 mới ở New Zealand sáng ngày 19/8 đã tăng lên 21 ca, song các nhà chức trách nước này cho biết đã bóc tách được các ca nhiễm ra khỏi cộng đồng sau khi truy vết thấy sự lây lan khởi phát từ một người mới trở về từ Sydney.

Bang New South Wales của Australia – thủ phủ là Sydney – thông báo có số ca nhiễm Covid-19 mới cao kỷ lục trong ngày 19/8, bất chấp việc đang phong tỏa nghiêm ngặt. Tỷ lệ thất nghiệp của Australia tháng 7 bất ngờ giảm xuống mức thấp nhất trong 12 năm là 4,6% cũng chỉ mang lại niềm vui ngắn ngủi cho người dân nước này, bởi các dữ liệu nhanh chóng bị xáo trộn khi số ca nhiễm Covid-19 tăng mạnh khiến một bộ phận lực lượng lao động lại mất việc.

Đồng bảng Anh sáng 19/8 giảm xuống mức thấp nhất 4 tuần, là 1,3712 USD, trong khi đô la Canada cũng thấp nhất 4 tuần, là 1,2699 CAD/USD.

Trong biên bản kỳ họp 27-28/7 của Ủy ban Thị trường Mở của Fed (FOMC) vừa công bố ngày 18/8, các quan chức Fed đồng thuận việc xem xét giảm bớt quy mô của các chương trình kích thích khổng lồ – mua trái phiếu – trong năm nay nếu nền kinh tế tiếp tục cải thiện như dự kiến, mặc dù điều kiện “tiến bộ đáng kể hơn nữa” được xác định ở mức cao, thị trường việc làm hiện vẫn chưa đáp ứng yêu cầu đó.

“Nhìn về phía trước, hầu hết các thành viên tham dự đều lưu ý rằng, trong trường hợp nền kinh tế tiếp tục mở rộng như dự đoán, họ cho rằng có thể bắt đầu giảm tốc độ mua tài sản trong năm nay”, biên bản nêu rõ, đồng thời cho biết thêm rằng nền kinh tế đã đạt mục tiêu về lạm phát và họ “hầu như bằng lòng” với tiến độ tăng trưởng việc làm. Tuy nhiên, biên bản cũng chỉ ra rằng các thành viên ngân hàng trung ương khẳng định việc giảm hoặc thu hẹp chương trình mua tài sản không phải là dấu hiệu báo trước cho một đợt tăng lãi suất sắp xảy ra, và ghi nhận rằng “một số” thành viên muốn đợi đến đầu năm 2022 mới bắt đầu giảm dần chương trình mua tài sản. Các thành viên FOMC đồng tình rằng thị trường việc làm vẫn chưa đáp ứng được mục tiêu “đạt tiến bộ đáng kể hơn nữa” mà Fed đã đưa ra như một điều kiện để bắt đầu xem xét tăng lãi suất.

Joseph Capurso, chiến lược gia thuộc Commonwealth Bank of Australia, cho biết: “Cần nhớ rằng cuộc họp tháng 7 của FOMC diễn ra trước báo cáo số liệu việc làm trong lĩnh vực phi nông nghiệp tháng 7 ‘bội thu’”. Do đó, theo ông Capurso: “Chúng tôi giữ nguyên nhận định của mình là FOMC sẽ thông báo về việc cắt giảm kích thích vào tháng 9, sau đó thực hiện vào tháng 10 hoặc có thể là tháng 11.”

Việc giảm mua nợ thường có ý nghĩa tích cực đối với đồng đô la vì Fed sẽ không sử dụng nhiều tiền mặt trong hệ thống tài chính.