Chỉ số Dollar index – so sánh USD với rổ các đồng tiền đối tác chủ chốt, trong đó đồng euro chiếm tỷ trọng lớn nhất – chiều 3/2 duy trì ở mức 96,043 – mức trung bình động 50 ngày qua. Tuy nhiên, sau những phiên giảm giá đầu tuần, Dollar index hiện đã mất khoảng 1,3% giá trị so với đầu tuần, tuần giảm nhiều nhất kể từ tháng 11 năm 2020.

Dữ liệu từ Bộ Lao động Mỹ cho thấy số việc làm trong lĩnh vực tư nhân của Mỹ tháng vừa qua giảm giảm 301.000 việc, trái với kết quả dự báo do Reuters khảo sát là tăng 207.000 việc, bởi số ca nhiễm Covid-19 tăng vọt. Dữ liệu của tháng 12 cũng bị điều chỉnh giảm.

Mặc dù dữ liệu này cũng khó có thể ngăn Cục Dự trữ Liên bang Mỹ quyết định tăng lãi suất tại cuộc họp chính sách sắp tới (ngày 15-16/3), song đã làm giảm bớt kỳ vọng của thị trường về một đợt tăng lãi suất mạnh, khoảng 0,5 điểm phần trăm.

Karl Schamotta, người phụ trách bộ phận chiến lược thị trường của Cambridge Global Payments ở Toronto, cho biết: “Các thị trường đã được chuẩn bị tinh thần cho sự sụt giảm việc làm bởi Omicron giữa bối cảnh một số quan chức Fed trong những ngày gần đây đã tỏ tâm lý thoải mái với hướng đi của các yếu tố kinh tế cơ bản”.

Các quan chức Fed trong tuần này cũng đã làm giảm nhẹ một số bình luận ‘diều hâu’ của ngân hàng trung ương, đẩy đồng đô la xuống thấp hơn. Mặc dù họ cho biết Fed sẽ tăng lãi suất vào tháng tới, nhưng các quan chức này đều loại trừ khả năng tăng 50 điểm cơ bản đối với lãi suất tham chiếu qua đêm ngay trong cuộc họp sắp tới.

Kể cả Chủ tịch Fed St. Louis James Bullard, một cử tri năm nay là thành viên của Ủy ban Thị trường Mở Liên bang – cơ quan hoạch định chính sách của Fed – và là một trong những quan chức Fed khá ‘hiếu chiến’, cũng phủ nhận việc tăng mạnh lãi suất vào tháng 3, đồng thời lưu ý rằng thị trường đã bắt đầu tự khởi động để đẩy chi phí đi vay tăng lên.

Fed Fund Futures hiện tại định giá Fed sẽ tăng lãi suất khoảng 4,7 lần trong năm nay, tương đương thêm 118,6 điểm cơ bản, thấp hơn mức dự đoán trước đó là tăng lãi suất 5 lần. Tỷ lệ dự báo mức tăng lãi suất là 50 điểm cơ bản trong tháng 3 hiện ở mức 12,5%, giảm so với mức cao 32% vào cuối tuần trước.

Tuy nhiên, ông Karl Schamotta của của Cambridge Global Payments cho rằng: “Cho đến khi các điều kiện tài chính thắt chặt một cách có ý nghĩa, Fed sẽ vẫn tiếp tục xu hướng chính sách ‘diều hâu’, và đó sẽ là động lực hỗ trợ đồng USD. Một đỉnh cao mới khác đang chờ đợi ở phía trước, và chúng ta còn chưa chạm đến đó”.

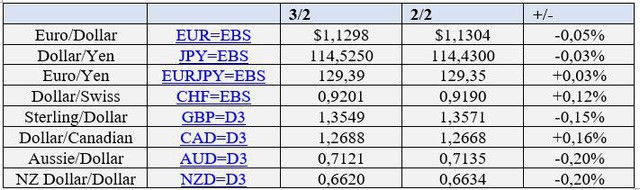

Đồng đô la Australia và New Zealand, vốn nhạy cảm với rủi ro, trong phiên giao dịch chiều 3/2 ở Châu Á giảm nhẹ. Đồng bảng Anh cũng giảm, trong khi euro đảo chiều đi xuống so với USD, ở mức 1,1297 USD. Yen Nhật cũng giảm nhẹ xuống 114,51 JPY/USD.

Cổ phiếu của công ty mẹ của Facebook, tập đoàn Meta Platforms Inc, đã giảm hơn 20% lúc kết thúc phiên giao dịch 2/2 do kết quả về doanh thu và triển vọng không như mong đợi, mà công ty đổ lỗi cho những thay đổi về quyền riêng tư của Apple và sự cạnh tranh gia tăng từ những người sử dụng các app của những đối thủ khác như TikTok. Số người sử dụng Facebook hàng ngày trên toàn cầu quý 4 lần đầu tiên sụt giảm (so với quý liền trước) từ 1,930 tỷ xuống còn 1,929 tỷ.

Cổ phiếu của Twitter và Spotify cũng giảm. Chỉ số chứng khoán Nasdaq 100 giảm 2%, đẩy nhu cầu về các loại tiền tệ Antipodeans (AUD, NZD) giảm theo.

Đô la Australia chiều 3/2 theo giờ Việt Nam giảm 0,2% xuống 0,7120 đô la; đô la New Zealand cũng giảm 0,1% xuống 0,6620 USD. Giao dịch tiền tệ ở Châu Á thưa thớt vì đang kỳ nghỉ Tết Nguyên đán.

Các quyết định chính sách từ Ngân hàng Trung ương Anh (BoE) và Ngân hàng Trung ương Châu Âu (ECB) sẽ được công bố trong ngày hôm nay, sau đó sẽ là cuộc họp báo với Chủ tịch ECB, bà Christine Lagarde. Thị trường tin rằng BoE sẽ nâng lãi suất thêm 25 điểm phần trăm, trong khi ECB dự kiến sẽ không đưa ra các thay đổi chính sách, song việc giá tiêu dùng tăng nóng và dữ liệu của thị trường lao động mạnh mẽ gần đây khiến thị trường gia tăng kỳ vọng về việc ECB sẽ thay đổi thái độ về lạm phát và không coi đó chỉ là nhất thời.

Chris Weston, người đứng đầu bộ phận nghiên cứu thuộc công ty môi giới Pepperstone ở Melbourne, cho biết: “Tỷ lệ cược rằng ngân hàng (ECB) sẽ bắt đầu bàn về bình thường hóa chính sách rõ ràng đã tăng lên, và bà Christine Lagarde có khả năng nói với chúng ta rằng cô ấy không thể loại trừ việc tăng lãi suất trong năm nay”. “Điều này sẽ đưa ngân hàng trung ương châu Âu đến gần hơn với thị trường toàn cầu và biện minh cho vị thế đồng euro dài hạn.”

Đồng euro tăng giá 3 phiên liên tiếp tính tới ngày 2/2, rời ra khỏi mức thấp nhất 20 tháng chạm tới vào tuần trước, do lạm phát của khu vực đồng euro tăng lên mức cao kỷ lục mới, làm gia tăng tỷ lệ đặt cược vào việc Ngân hàng Trung ương châu Âu (ECB) có thể tăng lãi suất sớm hơn dự kiến.

Trong 3 tháng qua, đồng euro đã giảm gần 8% do kỳ vọng ECB sẽ là ngân hàng trung ương lớn cuối cùng tăng lãi suất sau khi kiềm chế lạm phát trong nhiều tháng.

Tuy nhiên, ở thời điểm hiện tại, kỳ vọng của các nhà đầu tư đã thay đổi, với một số người cho rằng ECB có thể báo hiệu một con đường thắt chặt chính sách nhanh hơn tại cuộc họp vào thứ Năm (3/2) do lạm phát của Eurozone tháng 1 tăng 5,1%, gấp hơn hai lần mục tiêu của ECB – là 2%.

Ulrich Leuchtmann, người phụ trách bộ phận ngoại hối của ngân hàng Commerzbank, cho biết thị trường tiền tệ hiện đang nhận định ECB tăng lãi suất trong quý cuối cùng của năm nay.

“Trong ngắn hạn, tác động lên đồng euro sẽ phụ thuộc vào những gì Chủ tịch ECB Christine Lagarde sẽ nói vào thứ Năm”, ông Leuchtmann nói, và thêm rằng: “Một số người tham gia thị trường mong đợi rằng ECB sẽ phải tỏ ra diều hâu tại cuộc họp này”.

Shaun Osborne, giám đốc chiến lược tiền tệ của ngân hàng Scotiabank, cho biết ECB đang ở trong một “vị trí không thoải mái”, nhưng ông hy vọng ECB sẽ tiếp tục giữ cam kết của mình là không tăng lãi suất trong năm nay, “điều này sẽ vẫn là lực cản đối với đồng euro”, ông Osborne nói.

Đồng bảng Anh chiều 3/2 giảm 0,2% so với USD xuống 1,3547 USD, và giảm một chút so với euro, xuống 83,36 pence/euro. Chỉ số đo mức độ biến động của cặp tiền Euro/bảng Anh đã chạm mức cao nhất trong năm nay trước thềm cuộc họp của hai ngân hàng trung ương.