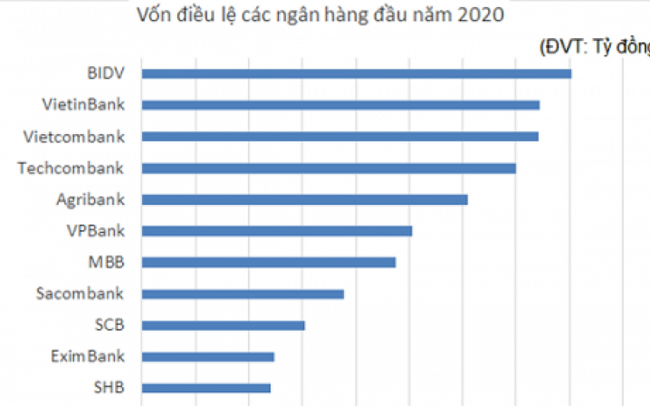

Mùa Đại hội đồng cổ đông (ĐHĐCĐ) ngân hàng vừa khép lại. Bên cạnh việc điều chỉnh kế hoạch kinh doanh do ảnh hưởng của dịch COVID-19, không ít ngân hàng cũng đặt mục tiêu tăng vốn trong năm nay.

Phát hành cổ phiếu tăng vốn

Vietcombank đã trình ĐHĐCĐ kế hoạch tăng vốn giai đoạn 2020-2021 bao gồm hai cấu phần: Cấu phần 1 là phát hành cổ phiếu bằng cách chi trả cổ tức năm 2018 bằng cổ phiếu để tăng vốn từ 37.089 tỷ đồng lên 43.765 tỷ đồng; cấu phần 2 là phát hành cổ phiếu riêng lẻ với quy mô tương đương 6,5% vốn điều lệ tại thời điểm phát hành để tăng vốn từ 37.089 tỷ đồng lên 39.500 tỷ đồng.

Tương tự, BIDV cũng có kế hoạch phát hành cổ phiếu để trả cổ tức và phát hành thêm cổ phần mới bằng hình thức chào bán ra công chúng hoặc chào bán riêng lẻ để tăng vốn điều lệ từ 40.220 tỷ đồng lên 46.450 tỷ đồng.

Không chỉ các ngân hàng quốc doanh mà nhiều ngân hàng cổ phần cũng đặt mục tiêu tăng vốn trong năm nay. Theo đó, LienVietPostBank sẽ phát hành cổ phiếu để chi trả cổ tức năm 2019 cho cổ đông hiện hữu để tăng vốn điều lệ lên 10.746 tỷ đồng. VIB cũng sẽ phát hành cổ phiếu để tăng vốn điều lệ từ 9.245 tỷ đồng lên 11.094 tỷ đồng từ nguồn vốn chủ sở hữu bằng việc chia cổ phiếu thưởng cho cổ đông hiện hữu. MB có kế hoạch tăng vốn thêm 3.617 tỷ đồng thông qua chia cổ tức bằng cổ phiếu…

Theo các chuyên gia, việc tăng vốn sẽ giúp các ngân hàng nâng cao năng lực tài chính nhằm đáp ứng tốt hơn các chuẩn Basel II ; đồng thời cũng bổ sung thêm nguồn vốn trung- dài hạn cho các nhà băng để có thể tuân thủ quy định về tỷ lệ vốn ngắn hạn cho vay trung- dài hạn sẽ giảm về còn 37% kể từ 1/10/2020 và sẽ giảm tiếp về còn 30% kể từ 1/10/2022.

Nền kinh tế sẽ hưởng lợi

Theo một chuyên gia ngân hàng, việc các ngân hàng chạy đua tăng vốn sẽ giúp mở rộng khả năng cung ứng tín dụng, qua đó hỗ trợ tích cực cho nền kinh tế và doanh nghiệp phục hồi sau dịch COVID-19.

Chẳng hạn như Agribank, theo tờ trình của Chính phủ về việc bổ sung vốn điều lệ cho ngân hàng này, trường hợp không được cấp đủ 3.500 tỷ đồng để tăng vốn điều lệ trong năm 2020 thì tăng trưởng tín dụng năm 2020 của Agribank chỉ có thể ở mức 4,5% đến 5%; trong khi chỉ riêng hỗ trợ hộ sản xuất và doanh nghiệp bị ảnh hưởng bởi dịch COVID-19, Agribank đã cần tăng trưởng tín dụng ở mức 9% (tương đương 100 ngàn tỷ đồng), chưa kể cho vay khắc phục vụ nông nghiệp, nông thôn. Bởi vậy, nếu không tăng vốn điều lệ cho Agribank ngay trong năm 2020 thì sẽ không thể đáp ứng nhu cầu vốn phục vụ phát triển kinh tế, đặc biệt là vốn tín dụng cho lĩnh vực nông nghiệp, nông thôn.

Quan trọng hơn, theo vị chuyên gia này, việc tăng vốn sẽ củng cố “sức khỏe” của các ngân hàng. Đó là lợi ích dài hạn bởi hệ thống ngân hàng được ví như “huyết mạch” của nền kinh tế; hệ thống ngân hàng có mạnh khỏe, hoạt động an toàn và hiệu quả mới có thể hỗ trợ cho nền kinh tế phát triển bền vững.

Thực tế những tháng đầu năm cũng cho thấy, cũng nhờ sức khỏe của hệ thống ngân hàng đã được cải thiện đáng kể trong những năm gần đây nên không những hệ thống ngân hàng vẫn hoạt động an toàn, ổn định trong bối cảnh dịch COVID-19, mà còn có nhiều hỗ trợ thiết thực cho doanh nghiệp và nền kinh tế. Đặc biệt, ngành ngân hàng đã chung tay hỗ trợ doanh nghiệp bằng các gói hỗ trợ tín dụng , cho dù đến nay vẫn còn nhiều doanh nghiệp phản ánh chưa tiếp cận được các gói hỗ trợ tín dụng này.

“Hẹp cửa” tăng vốn

Trước đây, các ngân hàng có khả nhiều giải pháp để tăng vốn như trả cổ tức bằng cổ phiếu, phát hành thêm cổ phiếu để gọi vốn trên thị trường chứng khoán hoặc kêu gọi vốn ngoại…

Tuy nhiên trong bối cảnh thị trường chứng khoán đang chao đảo vì đại dịch COVID-19, việc gọi vốn trên thị trường chứng khoán không mấy khả thi. Trong khi việc gọi vốn ngoại lại càng khó khăn hơn do các nhà đầu tư nước ngoài cũng tỏ ra thận trọng trước tác động của đại dịch đến hệ thống ngân hàng Việt Nam. Hơn nữa trong thời gian gần đây, các định chế tài chính nước ngoài cũng không mấy mặn mà với việc góp vốn khi mà họ có khá nhiều lựa chọn để hiện diện tại thị trường Việt Nam như mở văn phòng đại diện, chi nhánh; thậm chí là ngân hàng con 100% vốn.

Vì lẽ đó, sử dụng nguồn lợi nhuận giữ lại để tăng vốn thông qua hình thức trả cổ tức bằng cổ phiếu là giải pháp pháp khả thi nhất hiện nay, nhất là khi các ngân hàng vừa “bội thu” trong năm 2019.